시중은행의 주택담보대출(주담대) 금리가 연 7% 가까이 올랐으며 연내 추가 상승 가능성도 나오고 있다. 높은 금리에도 시중은행의 가계대출도 꾸준히 증가하고 있다. 이에 과도한 가계대출을 우려한 금융당국이 일부 특례보금자리론 판매를 축소하거나 중단하기도 했다. 최근 고금리 기조 속에 ㈜직방(대표 안성우)에서 어플리케이션 이용자를 대상으로 부동산 관련 대출 상황을 알아보고자 설문을 진행해 총 716명이 참여했다.

----------------------------------------------------------------

<설문조사 개요>

□ 조사기간 : 2023년 9월 14일 ~ 9월 28일 (15일)

□ 방법 및 대상 : 직방 어플리케이션 내 접속자 대상, 모바일 설문으로 진행

□ 응답인원 : 716명

□ 표본오차 : 신뢰수준 95% ± 3.66%p

(주의) 본 결과는 직방 어플리케이션 사용자 기준 통계이며 국민 대표성 결과로 보기에는 한계가 있음. 수치 해석에 주의 요.

----------------------------------------------------------------

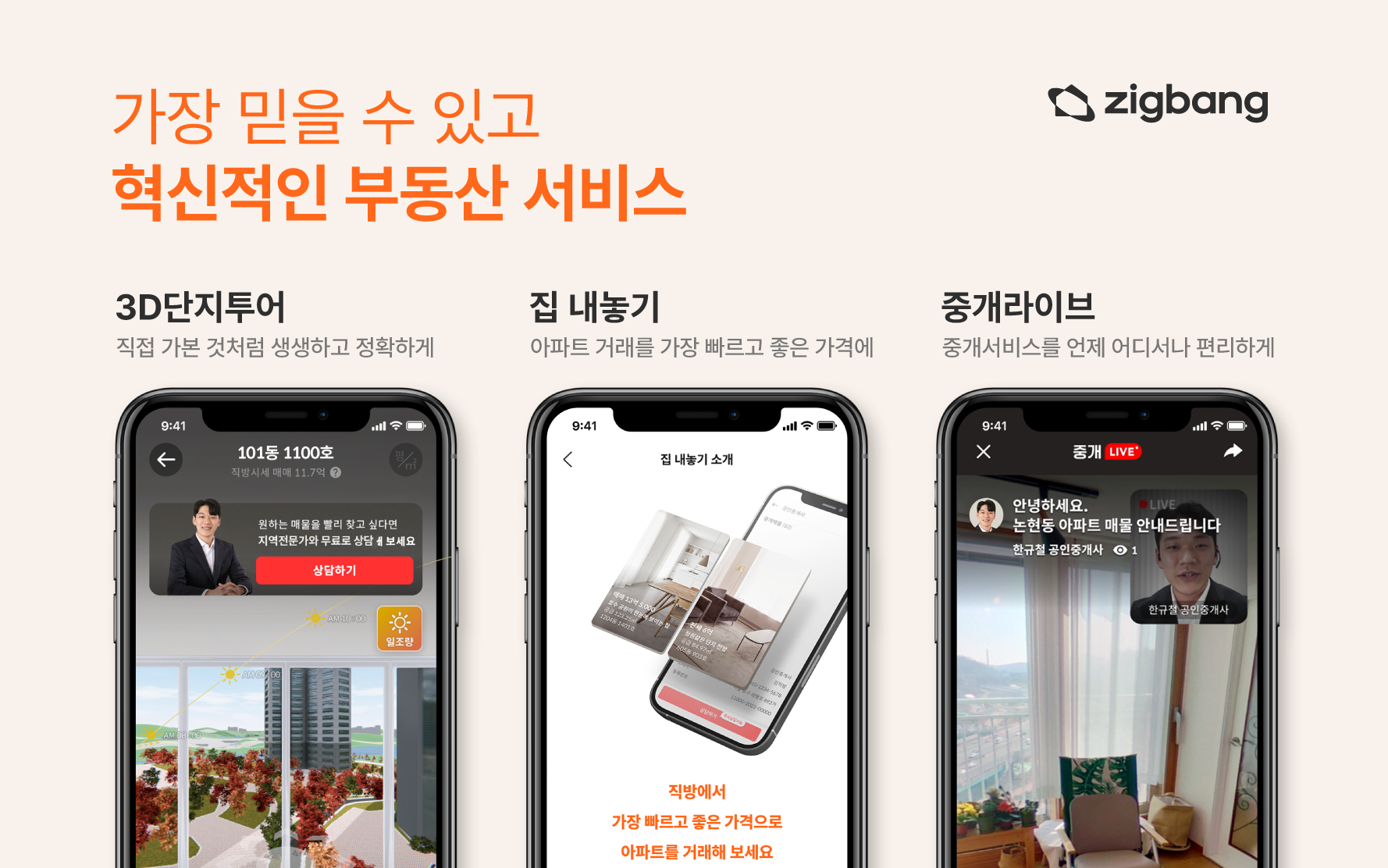

현재 부동산 매입 및 전세금, 임대료 마련을 위한 대출이 있는지 물은 질문에 전체 응답자 중 39.0%가 대출이 있다고 답했다. 연령별로는 40대에서 43.5%로 대출이 있다고 응답한 비율이 가장 높았으며 60대 이상(39.8%), 30대(39.3%), 50대(38.4%)도 10명 중 3명은 대출이 있다고 답했다.

[그림1] 현재 부동산 매입 및 전세금, 임대료 관련 대출 유무

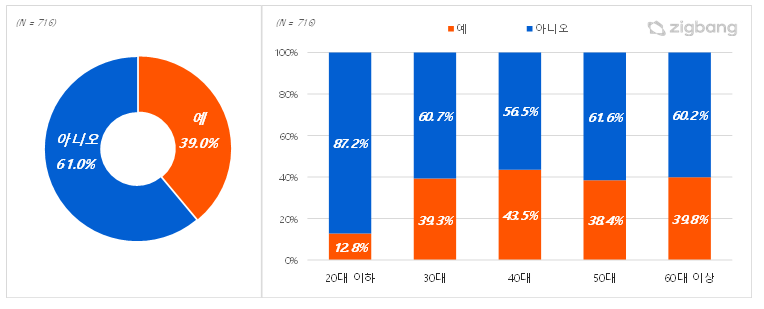

대출이 있다고 답한 응답자 중, 대출 이자는 ‘3% 미만’이 25.8%로 가장 많았다. 그 다음으로는 ▲4%~4.5% 미만(13.3%) ▲6% 이상(12.9%) ▲5%~5.5% 미만(12.5%) ▲5.5%~6% 미만(10.4%) ▲3.5%~4% 미만(9.3%), 4.5%~5% 미만(9.3%) ▲3%~3.5% 미만(6.5%) 순으로 나타났다.

2022년 조사 결과와 비교하면 3%대 미만이 작년보다 다소 증가했고, 3~4%대 미만은 비중이 감소했다. 반면 4% 이상은 작년 조사 결과보다 응답 비율이 증가해 전체 응답에서 절반 이상이 넘었다.

[그림2] 부동산 관련 대출 이자 (2022년 vs 2023년 조사 결과 비교)

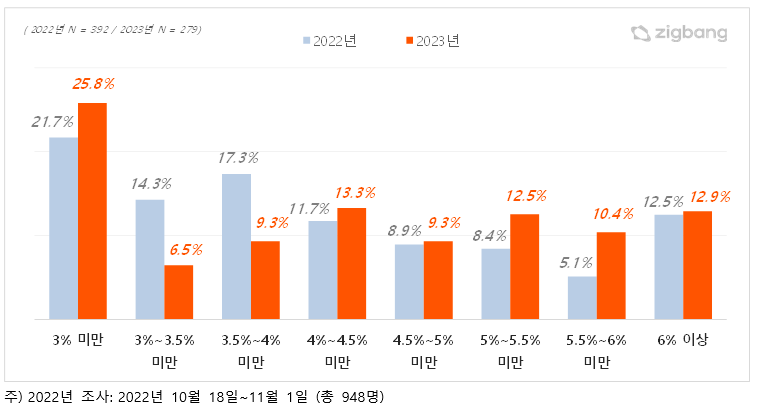

현재 이자 부담이 2022년과 비교했을 때 어떠한 지를 묻는 질문에는 58.1%가 ‘늘었다’고 응답했다. ‘변동없다’는 31.5%, ‘줄었다’는 응답은 10.4%로 나타났다. 이 결과는 거주지역별로 차이를 보였다. 서울 거주자가 이자 부담이 늘었다고 답한 응답자 비율이 70.2%로 상대적으로 높았고 이어 지방5대광역시 거주자는 63.2%로 작년보다 이자 부담이 커졌다는 응답 비율이 높았다.

[그림3] 2022년 대비 대출 이자 부담 금액(비율) 증감여부

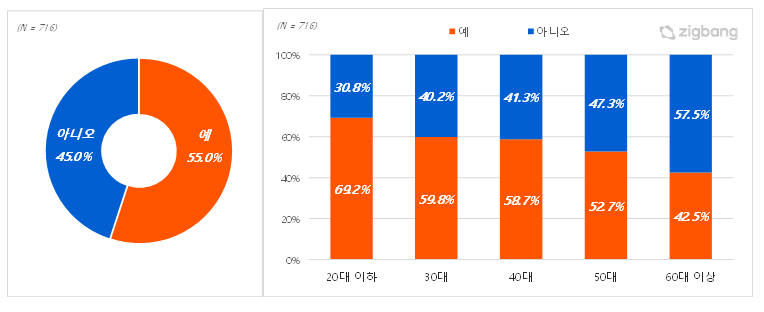

올해 안에 부동산 매입 및 전세금, 임대료 마련을 위한 추가 대출 계획이 있는지를 물은 질문에는 과반수인 55.0%가 ‘있다’고 응답했다. 연령별로는 20~40대에서 상대적으로 높게 응답됐다.

[그림4] 올해 안에 추가 대출 계획 유무

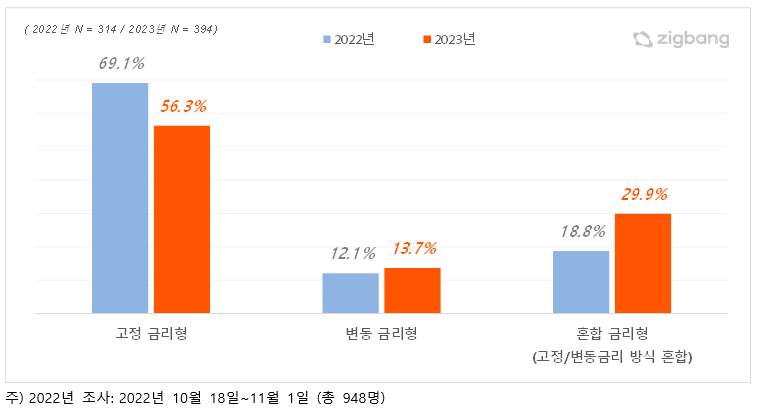

추가 대출 금리 형태는 ‘고정금리형’을 선택하겠다는 응답이 56.3%로 가장 많았다. ‘혼합금리형’은 29.9%, ‘변동금리형’은 13.7%로 나타났다. 작년 조사 결과에서도 유사한 응답 결과가 나타났으나 작년보다 ‘고정금리형’의 선택은 줄고 ‘혼합금리형’을 선택한 응답자는 소폭 증가했다. 대출 금리가 계속 오름세를 보여 고정금리 형태의 대출 상품을 선택하겠다는 응답 비율이 여전히 높지만 금리가 이제는 하향 조정될 것으로 기대하는 심리가 반영되면서 혼합금리형을 선택하고자 하는 비율이 소폭 늘어난 것으로 예상된다.

[그림5] 추가 대출 계획 - 금리 적용 방식

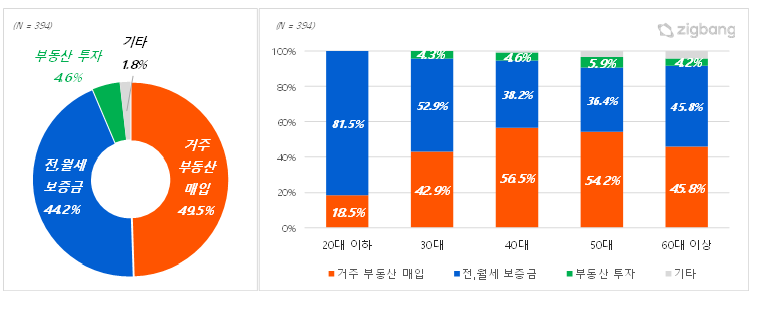

최근 특례보금자리론, 주택담보대출 금리가 상승하는 가운데에도 추가 대출을 계획한 이유로는 ‘거주 부동산 매입’이 49.5%로 가장 많았다. 이어 ▲전, 월세 보증금(44.2%) ▲부동산 투자(4.6%) ▲기타(1.8%) 순으로 나타났다. 연령별로는 20~30대는 ‘전, 월세 보증금’ 목적이 가장 많았고 40대 이상은 ‘거주 부동산 매입’ 비중이 높았다.

[그림6] 추가 대출 계획 이유

미국 연방준비제도(Fed)의 긴축 기조로 고금리 정책이 장기화될 것이라는 전망이 나오고 있다. 한국은행 기준금리는 1월 이후 3.50%로 동결됐지만 시중은행의 주택담보대출 금리는 지속적으로 오르고 있다.

9월 들어 아파트 거래량도 주춤한 상태이며 거래가 안된 매매매물도 쌓이고 있다. 당분간 관망세가 짙어질 것으로 예상되는 가운데 금리가 거래시장에 변수로 작용할 전망이다.

설문조사에서 확인했듯이, 작년에 비해 이자 비율의 폭에 변동이 생기고 고금리가 유지되면서 내집마련의 부담이 커지고 있다. 아파트 매매가격도 작년에 비해 회복되면서 집값 자체의 부담도 커졌다. 응답자의 절반 이상이 올해 안에 내집마련이나 전, 월세 보증금을 위해 추가 대출을 계획하는 만큼 금융부담이 커진 상황에도 수요가 적지 않다. 대출을 계획하고 있는 수요자라면 자금 상황과 대출 상환 가능성 등을 고려하여 적절한 대출 금리 적용 방식을 잘 선택해야 하겠다.

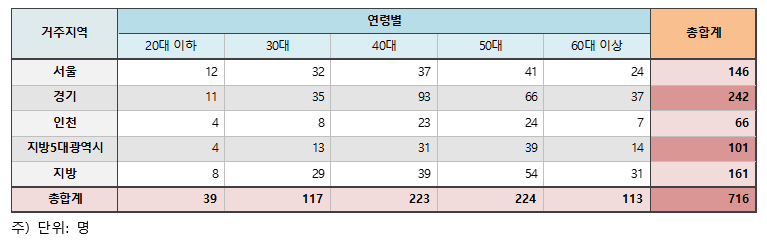

[응답자 현황]

글. 직방 빅데이터랩