"저는 집 사는 대신 빌딩·주유소에 투자합니다"

직방 2020.06.09 01:28 신고

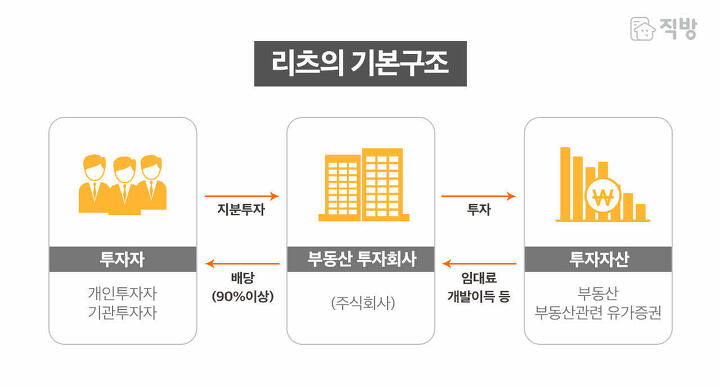

리츠투자는 상업용/공업용 건물에 투자할 수 있게 한다

상장리츠의 장점은 가계의 투자금을 부동산 직접투자가 아닌 간접투자로 흐를 수 있게 해주고, 또 주택보다는 상업용/공업용 건물에 투자할 수 있도록 해서 경제적 효과를 불러올 수 있다는 점입니다. 아울러 개별 건물 전체가 아니라, 다수의 유가증권으로 유동화를 시켜서 거래를 신속하고 빠르게 할 수 있도록 한다는 점에서 여러 장점이 있습니다. 커피 한잔 가격으로 스타벅스가 들어간 건물을 살 수 있는 거죠.

정부는 작년 9월 11일 리츠 활성화 정책을 낸 후 지속해서 리츠 시장을 키우기 위한 노력을 하고 있는데요. 국내에도 리츠협회가 존재하며 리츠를 지속해서 만들고 상장하기 위해, 회원사들간 부단한 노력을 하고 있습니다. 그 결과가 올 6월부터 본격적으로 나타날 것으로 보입니다.

지난해 9월 국토교통부에서는 리츠 활성화 정책을 내놓았다

먼저 이지스자산운용에서 만든 밸류플러스 리츠(서울 태평로빌딩 등을 소유)가 6월상장예정이며, 인천의 십정2구역 임대주택 3,500여세대를 리츠로 만든 이지스 레지던스 리츠도 연내 상장 예정입니다. 벨기에의 오피스로 관공서가 임차인으로 있어 안정성이 높은 JR자산운용의 리츠도 예정되어 있고, 코람코자산운용의 에너지플러스 리츠는 주유소 약 200여개를 리츠로 만들어서 투자할 수 있는 리츠입니다. 신한리츠운용과 서부티앤디가 같이 ‘신한서부티앤디’리츠도 예정이며, 물류창고 리츠로는 ‘켄달스퀘어’리츠가 상장될 예정입니다.

리츠협회는 2020년 국내 리츠 상장을 약 10여개로 예상하고 있는데요. 그만큼 상장리츠의 수가 많아지고 투자 대상이 늘어나는 것은 시장 활성화 측면에서 긍정적 일이라 볼 것입니다.

개인 투자자 입장에서 리츠에 투자한다는 것은 주식과 부동산의 중간 적 성격에 투자하는 것을 의미하므로, 두 자산(주식/부동산)의 장점과 동시에 단점도 같이 고려해야 합니다. 그럼 간단히 리츠 투자의 장단점 및 리스크를 요약해보겠습니다.

리츠 투자의 장점은 첫째는 주택 외 비주택 등, 다양한 부동산, 또 규모가 커서 개인이 살 수 없는 수준의 부동산에 투자할 수 있는 기회를 제공한다는 점입니다. 아파트나 주거용 오피스텔 투자가 대세인 부동산 투자에서, 시대를 선도하는 건축물들이나 랜드마크 빌딩 등에 투자할 수 있는 기회가 열린다는 점에서 긍정적입니다. 대상물이 다양해지고, 글로벌 시장에서 부동산 투자를 할 수 있습니다.

둘째는 유동성입니다. 매일매일 사고팔 수 있는 주식시장에 상장됨으로써, 유동성 측면에서 상당한 강점을 갖습니다. 이는 실물 부동산을 사고파는 것과 비교해본다면 굉장한 프리미엄입니다. 물론 매일매일 사고팔 필요는 없지만, 사고자 할 때 사고, 팔고자 할 때 팔 수 있다는 점이 리츠 투자의 장점입니다.

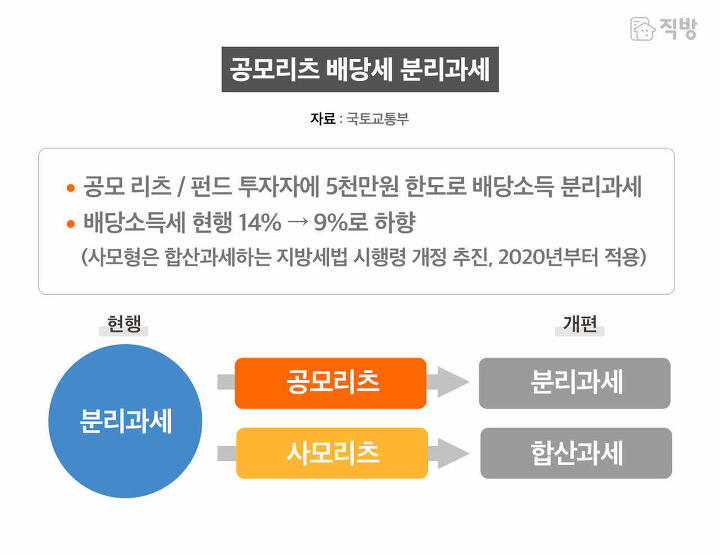

셋째는 세금 측면입니다. 현재 정부는 부동산 중 특히 주택시장에 대한 투자수요의 감소를 위해 주택에는 상당한 수준의 보유세, 양도세 등을 강화하였으며, 임대등록을 한 경우나 등록하지 않은 경우 모두 임대료 상한제/갱신권 등을 도입할 것으로 알려지면서 주택을 투자목적으로 보유하는 것의 세후 수익률이나 보유 부담을 상당히 높여 놓은 상황입니다. 반면, 리츠의 경우에는 세제 혜택을 오히려 만들어줬으며(5천만원 원금의 배당수익률을 9%로 분리과세), 추가적으로 세제 혜택이 부여될 가능성도 큰 만큼 세금적 측면에서 리츠 투자의 장점이 존재합니다.

2020년부터 리츠의 배당소득세는 9%로 하향 적용 중이다

리츠 투자의 리스크는 무엇일까요? 리츠는 배당투자 성격으로 소비자들에게 인식되곤 하는데요. 상장리츠들은 주식의 성격을 갖고 있어서, 배당만으로 좋은 성과를 내기가 어렵습니다. 흔히 ‘총 수익률’의 개념이 ‘배당수익률 + 주가성과’로 나타낼 수 있는데, 리츠의 주가성과가 저조한 경우 배당을 받았음에도 총 수익률이 낮을 수 있다는 것이죠. 그러므로 리츠는 배당뿐 아니라 주가 성과가 높을 만한 리츠에 투자하는 것이 중요하고, 이런 리츠들은 사실 글로벌 500여개 상장리츠 중에 많은 숫자는 아닙니다.

특히 코로나19 국면에서 글로벌 리츠들 중 오피스/호텔/요양원/유통시설 등 전통 부동산들에 대한 수요약화로 상당한 주가 약세를 경험하기도 했고 낙폭이 컸습니다. 반면, 최근 각광받는 산업이나 기업인 아마존/넷플릭스/구글 등의 사업에 필요한 데이터센터/통신타워/물류창고/냉동창고/바이오시설 등을 보유한 리츠의 경우에는 코로나19 국면에 오히려 더욱 높은 주가상승을 보여주기도 했습니다.

이처럼 상장리츠는 부동산이지만 동시에 주식투자의 측면처럼, 성장성을 상당히 반영하는 주가 흐름을 보이는데요. 국내 상장리츠가 태동기이지만 주가는 이미 성장성을 반영하여 움직이고 있는 상황입니다. 앞으로 국내 상장할 리츠 중에 성장산업이 무엇인지를 잘 고려하셔서 투자하시기를 바라겠습니다.

글. 채상욱 하나금융투자 애널리스트

6년 연속 매경/한경 Best Analyst

하나금융투자(2014~현재)

LIG투자증권(2011~2014)

한국표준협회(2008~2011)

삼성물산 건설(2004~2008)

※ 외부 필진 칼럼은 직방 전체의 의견과 다를 수 있습니다